Todo negocio requiere emitir facturas para comprobar que un intercambio comercial se ha efectuado con un cliente, ya sea porque se vendió un producto o por el pago de un servicio. Conocer la manera correcta de realizarlas y utilizar las nuevas herramientas en línea te facilitará en gran medida este proceso

Axel Bazán

A lo largo de este año fiscal se han vivido varios cambios en los métodos de facturación, pero a partir del 1.ro de septiembre se estableció el plazo para comenzar a utilizar el Comprobante Fiscal Digital por Internet (CFDI) o Factura Electrónica, cuya existencia permite proponer el pago de impuestos y llenado de declaraciones. Con esta información, el Servicio de Administración Tributaria (SAT) podrá emitir propuestas de pago o declaraciones prellenadas, lo cual facilitará el cumplimiento de las obligaciones fiscales a los contribuyentes, en cuanto a la presentación de pagos provisionales, mensuales, trimestrales, y declaraciones del ejercicio fiscal, de acuerdo con el Colegio de Contadores Públicos de México.

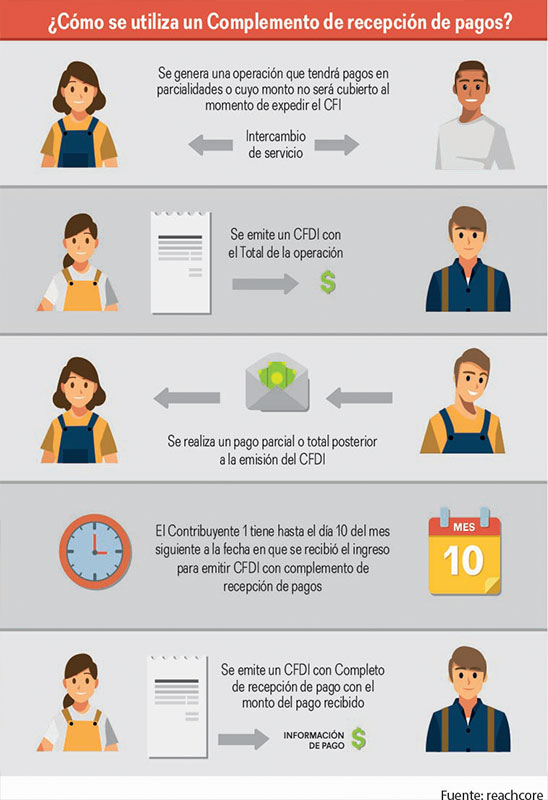

A raíz de esta regulación, surgió el CFDI 3.3 Complemento para recepción de pagos, un modelo de pago en parcialidades que facilita la emisión de facturas, pero que únicamente se aplica cuando el servicio ofrecido se pague en diversas exhibiciones. Es decir, deberá emitirse un CFDI 3.3 por cada uno de los pagos a realizar por el contratante del servicio, cuidando de no exceder el décimo día natural del mes inmediato siguiente al que corresponda el pago. En el supuesto de que el cliente realice varios pagos en un mismo mes, será posible emitir un sólo CFDI 3.3, si se trata únicamente del mismo receptor.

En otras palabras, esta nueva modificación señala que debemos de realizar el Complemento de pago cada que recibamos un pago o un anticipo. El método de pago puede estar definido en dos modalidades:

- Una sola exhibición cuando el comprador emite un sólo pago, en efectivo o con tarjeta de débito, para la adquisición del producto

- Parcialidades o diferido cuando se elabora una factura a crédito, o que se vaya a cubrir en varios pagos. En este caso, la forma de pago se especifica de la siguiente manera: “Por definir”, ya que en ese momento se desconoce

Los puntos más importantes que debe contener este complemento son:

- Folio Fiscal de la(s) factura(s) a las que aplica el pago y el importe correspondiente

- Fecha de realización del pago

- Forma de pago

- Importe del pago sin desglosar el IVA

- Nombre del Banco

- Cuenta y/o CLABE

- Moneda

Pagos en parcialidades

El mecanismo contenido en la Regla 2.7.1.35 Expedición de CFDI por pagos realizados del SAT señala que para reflejar el pago con el que se liquide el importe de la operación “se emitirá un CFDI por el valor total de la operación en el momento en que ésta se realice y, posteriormente, se expedirá un CFDI por cada uno de los pagos que se reciban, en el que se deberá señalar ‘cero’ en el campo ‘Total’, sin registrar dato alguno en los campos ‘método de pago’ y ‘forma de pago’, debiendo incorporar al mismo el ‘Complemento para recepción de pagos’ que al efecto se publique en el Portal del SAT”.

Proveedores de Facturación Electrónica, administración e integración de documentos electrónicos en la nube (reachcore) especifica en su sitio web que cuando los servicios proporcionados a un cliente no se paguen en una sola exhibición se emitirá:

- Un CFDI con complemento de recepción de pagos por el valor total de la operación en el momento en que ésta se realice

- Se expedirá un CFDI por cada uno de los pagos que se efectúen, en el que se deberá señalar “cero pesos” en el monto total de la operación, mientras que en Método de pago se indicará la expresión de pago. También se incorporará el “Complemento para pagos”, con el que se especifica la cantidad pagada y, se identifica la factura, cuyo saldo liquida

Única exhibición

Cuando el servicio brindado se pague en una sola exhibición, pero ésta no sea cubierta al momento de la expedición del CFDI, incluyendo las operaciones a crédito que se cubren en fecha posterior a la emisión del CFDI correspondiente, se deberá utilizar el mismo mecanismo descrito en Pagos en parcialidades.

¿Cuándo debes expedir un comprobante de pago?

Los complementos de pago se expedirán cuando se realicen Pagos en parcialidades, Pagos en una sola exhibición, y que éstos no sean cubiertos al momento de la expedición del CFDI, y Pagos de operaciones a crédito saldadas después de la emisión del CFDI correspondiente.

Si las operaciones son pagadas en el momento de la creación de la factura, o con las operaciones que regularmente se llaman de “contado”, no se deberá expedir el complemento de pago.

Este complemento de pago es un claro ejemplo de que cualquier movimiento dentro de las empresas estará notificado en el SAT, lo cual obliga a bancarizar todos los movimientos.

Llenando el CFDI

El método más sencillo de explicar cómo se debe realizar el llenado del CFDI 3.3 es de la siguiente forma:

- Emitir un CFDI por el total de la operación

- Si el pago es en parcialidades, el valor del complemento será “0” y se emitirá el comprobante con el valor total hasta que éste liquide la contraprestación pactada

- Si el pago fue en una sola exhibición, se emitirá por el total pactado

Es importante mencionar que la única forma de dejar sin efectos un CFDI Complemento de pago es con una nota de crédito o un CFDI de egresos. En cuanto a los beneficios de este nuevo método de facturación, se encuentran el reducir la cancelación de comprobantes fiscales digitales por internet, la duplicidad en los ingresos, un mejor control total de las cuentas por cobrar y la bancarización de todos los movimientos.

Para obtener más información al respecto, se puede consultar el sitio oficial del SAT o la Guía de llenado del comprobante al que se le incorpore el complemento para recepción de pagos.